浮体式生産システム市場の冷え込みに底打ち感

April 27, 2016

浮体式生産システム新造市場が冷え込んでいることに疑問の余地はない。ここ 12〜18 ヶ月はこの分野にとって試練の時期であった。新規契約が途絶えたことから製造者や機 器サプライヤーは人員や支出を大幅に削減せざるえない状況に陥っている。しかし大水 深生産はいずれ活力を取り戻すだろう。石油需要は伸び続けており、様々な兆候が交錯 してはいるが、回復の兆しが見えていると考える。

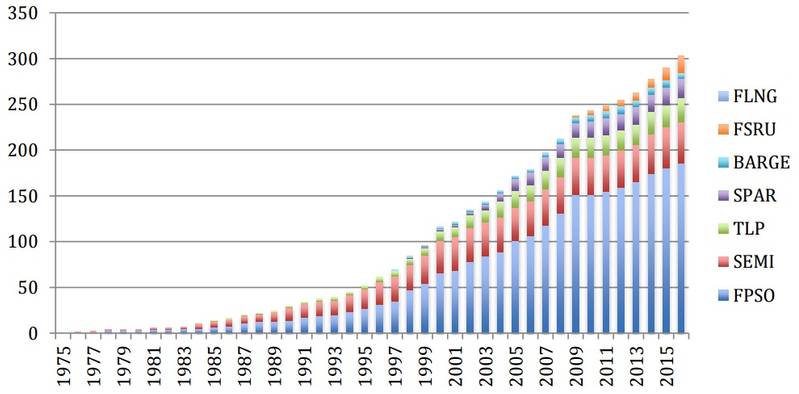

浮体式生産システムのインベントリーと受注残

まずデータにより現状を概観すると、現在オフショア油ガス田に設置されている浮体式 生産システムは 261 基であり、うち FPSO が 64%、生産セミサブが 15%、TLP が 10%、生 産スパーが 8%、生産バージが 2%である。加えて LNG 再ガス化ユニット 19 基と FSO (浮体式貯蔵積出ユニット)92 基が稼働中である。FLNG はまだ稼働していないが、 PFLNG Satu が 4 月に引き渡されれば、稼働第 1 号となる。 さらに 25 基の石油/ガス生産ユニットがフィールドを離れ再配備可能となっている。

内 訳は FPSO が 76%であり、生産セミサブが残りの 24%を占める。船齢と市況から見てこれ らの生産ユニットの半数以上は解撤されると考えられる。

次のグラフは稼働中または再配備可能な浮体式生産システム数の推移を示したものであ る。

さらに 55 基の浮体式生産ユニットと 7 基の貯蔵/積出ユニットが発注済みである。うち 53%が FPSO、13%がその他の石油/ガス生産ユニット、そして 35%が LNG 液化または再 ガス化ユニットである。

原油価格は 1 月に底入れ、回復の兆し

原油需給の不均衡が続いて原油価格に下押し圧力がかったことから、多くの石油会社が 資本支出計画のカットを余儀なくされた。2014 年 3 月のブレント原油価格は 1 バレルあ たり 105 ドル前後であった。2015 年 3 月には1バレルあたり 55 ドルまで下落し、2016 年 3 月末にブレント原油は 1 バレルあたり 40 ドル前後で取引されていた。2016 年 1 月 20 日にブレント原油スポット価格が 26 ドルで引けたのが底値であり、多くの油田の採 算ラインを大きく下回った。

原油価格の暴落により、ここ 6 ヶ月から 12 ヶ月の間にエクソンモービルのような大手 から、プレミア・オイル、コバルト・インターナショナル・エナジーのような中堅石油 会社に至るまで、資本支出カットの発表が相次いだ。例えばエクソンモービルは今年 3 月に 2016 年の資本支出予算を 232 億ドルとすると発表したが、これは 2015 年の資本支 出額 311 億ドルから 25%減であり、ピークの 2013 年の 425 億ドルの 45%減である。

ここ 2 か月の間に薄日が差し、筆者を含む一部のアナリストは回復の兆しを感じている。 3 月 21 日にはブレント価格が 41 ドルに回復し、先物市場では 2016 年末受け渡し原油ブ レント価格は 44 ドル、2018 年末受け渡し価格は 49 ドル、2020 年末受け渡し価格は 52 ドルで取り引きされている。現在のスポット価格よりも高いものの、これらの先物価格 は 100 ドルを上回っていたわずか 2 年前のブレント価格よりもまだまだ低い。しかし、 1 月に底を打って以来、原油価格は上向いており、先物市場でも上昇基調が見られる。

原油価格を予測することは誰にもできないが、山場を乗り切って回復基調に転じたとい うのが我々の見方である。世界の産油国が生産凍結についての話し合いを行っており、 米国では新たなシェール油井の掘削が失速している。一方、世界の石油需要は成長を続 けており、いずれ需給のバランスが回復するだろう。例えば中国経済の低迷のような需 給の均衡回復を阻害し、遅らせる可能性のある出来事には事欠かないが、今後 6 ヶ月か ら 12 ヶ月に原油価格は徐々に回復するというのが我々の見方である。これは一時的な 原油価格の下落がないという意味ではない。原油価格は変動が激しいものである。しか し、長期的には上昇基調にある。

市場で原油がだぶついていることにより当面の原油価格の上昇幅は限られており、また シェール石油は急速な増産が可能であることから、今後数年間原油価格は二桁を維持す ると考えられる。しかし 2020 年までには原油価格は 60〜70 ドルに回復すると考えられ る。この期間に供給ショックの発生により原油価格が三桁に高騰する可能性も否めない。 中東原油の供給停止の脅威は依然として継続している。中東油田は政情が不安定な地域 にある。

一方、大水深プロジェクトには依然としてブレーキがかかっている。本格的な FPSO 契 約はガーナ沖に設置予定の FPSO 契約が 2015 年 1 月に発注されたのが最後である。2015 年 7 月にはメキシコ湾向けの生産セミサブの仮契約があった。過去 15 か月の発注はこ れらの 2 件の契約と一握りの浮体式再ガス化ユニットの発注のみであった。これはこれ までの受注レベルをはるかに下回っている。過去 10 年間に毎年平均して FPSO が 12 基、 その他の浮体式石油/ガス生産システム 3 基が発注されてきた。

ペトロブラス問題により大水深開発の主役が市場から降板

市場全体の減速と並行してブラジル国営石油会社であるペトロブラスで空前の内部崩壊 が進行している。ペトロブラスは汚職捜査に巻き込まれ、財政破綻、契約のメルトダウ ンに至った。ペトロブラスが再び浮体式生産システム契約の主力施主となるためには同 社の情勢が安定し、改善に向かう必要がある。

残念ながら、ペトロブラス問題に沈静化の兆しは見えない。2015 年に同社の信用格付け はジャンク級(投機的水準)に引き下げられ、2016 年第一四半期にさらに引き下げられ ている。S&P は 2 月半ばにペトロブラス社債の格付けを BB+から BB に、ブラジルのソブ リン債格付けを B+から BB へ格下げし、見通しを「ネガティブ」とした。ムーディーズ は 2 月にペトロブラスの格付けとペトロブラスの保証に基づく格付けを全て B3 から Ba3 に引き下げた。

財政的プレッシャーがペトロブラスの事業と資本支出に深刻な影響を及ぼしている。3 月にペトロブラスは 12,000 人のスタッフを一時解雇する計画を発表した。これは 15%の 人員削減に相当する。すでにダウンサイズされた 930 億ドルの 5 ヶ年資本支出計画がさ らに約 800 億ドルにカットされる見込みとの報道も出ている。ブラジル政府は多くの問 題で手一杯であり、ペトロブラスに財政支援を行うのは困難になっている。ブラジル経 済は驚くべき速さで悪化しており、2015 年には GDP が 3.8%減少し、今年も同様の減少 が予測されており、失業率は 10%に近づいている。

唯一の朗報としてペトロブラスが中国から資金調達へのアクセスを取り付けたことがあ る。2 月末にペトロブラスは中国企業への石油供給と引き換えに 100 億ドルを上限とす る融資枠にアクセスすることで中国開発銀行とタームシート(条件規定書)を交わした。 しかしこのニュースは毎日のように報道されるペトロブラスとブラジル経済の悪材料の ニュースにかき消されてしまっている。

ペトロブラス崩壊が浮体式生産システム部門に与えた影響は膨大である。ペトロブラス は同部門最大のプレーヤーである。同社が様々な段階で調達を計画している浮体式生産 システム(主として FPSO)は 50 基を超える。このような大型の調達レベルが期待され ているオペレーターは他にない。

今のところペトロブラスの状況は近いうちに解決しそうにない。ブラジルの政情は悪化 しており、誰も汚職スキャンダルを解決に導くことができないように見える。決着は 2017 年、おそらくそれよりも後にずれ込むと考えられる。その間、ペトロブラスは弱体 化したプレーヤーとなり、新たな浮体式生産システムに投資する同社の能力は大きく制 限される。

LNG 供給過剰感が FLNG 契約に影響

ここ 1 年間に発生した LNG 供給過剰により FLNG 市場に陰りが見えている。建造中の FLNG2 基が暗礁に乗り上げた。完成間近となっているエクスマー社の Caribbean LNG バ ージはフィールドオペレーターがコロンビアにおける LNG プロジェクト中止を決定した ことから行き場がなくなった。韓国で建造されている PFLNG Dua はペトロナスの資本支 出カットにより「計画が見直」され、船体が完成した時点で建造は一時停止される模様 である。

計画されている FLNG プロジェクトの中にも壁に突き当たっているものが複数存在する。 2016 年 3 月にウッドサイドは市況を鑑みて投資が正当化できないとしてオーストラリア 沖の Browse ガス田群の生産に FLNG を使用する計画を断念した。同月インドネシア政府 が陸上 LNG プラントによる開発を志向するとして、アバディガス田の生産に FLNG を使 用する国際石油開発帝石(Inpex)の案を却下した。

2016 年 2 月半ばに Hoegh は FLNG プロジェクトからの撤退を発表し、FLNG 資産について 3,700 万ドルを減損処理した。Hoegh の FLNG 事業からの撤退は Excelerate の後に続く ものであった。2015 年 9 月に Excelerate は現在の市況に鑑みてプロジェクトに採算性 がないとしてテキサスに FLNG ターミナルを建設するプロジェクトの中止を決定してい る。

希望の灯となった FSRU 契約

FSRU 契約は浮体式生産システム部門の希望の灯であった。過去1年間に浮体式再ガス化 ユニット 5 基の契約または条件規定書が交わされた。しかし、懸案中の FSRU 契約の中 には予断を許さないものがあることがわかってきた。LNG 価格は大幅に低下しており、 天然ガスへの切り替えのインセンティブとなって再ガス化ターミナル需要を生むはずで ある。しかし燃料油価格も同時に下落しており、発電所により安価な燃料への切り替え を促す予算上の圧力も減じている。

さらに FSRU プロジェクトの資金調達の難しさがある。海上に係留される FSRU には 5 億 ドルを超えるインフラ投資が必要である。FPSO をはじめとする石油/ガス輸出プロジェ クトと異なり、FSRU はガスを地元のオフテーカー(引き取り手)に供給するものである。 係る取引の資金調達能力はオフテーカーの信用力とソブリン保証を提供する政府の意欲 と能力により制限される。

全体的に、FSRU 市場は強含みと見るが、これらの案件の財政上の障壁を考慮すると、契 約をまとめるためには辛抱強さと独創的な資金調達方法が要求される。

浮体式生産システム発注数予測

現在 242 件の浮体式生産プロジェクトが計画の様々な段階にある。現在計画されている プロジェクトのうち 59%が FPSO、10%がその他の種類の浮体式石油/ガス生産システム、 24%が浮体式 LNG 液化又は再ガス化システム、7%が浮体式貯蔵/積出しユニットに関する ものである。これらのプロジェクトのうち 44%は今後 5 年以内に生産/貯蔵システム契約 発注に至る可能性のあるプロジェクトである。ただし、基調となる市況が投資決定を後 押しするものである必要がある。

投資活動が活気を取り戻し、計画中のプロジェクトが浮体式生産システムの発注に進展 するためには、市況の回復が必要なのは明らかである。原油価格が回復しない限りフィ ールドオペレーターは新たな生産設備への投資を渋るであろう。

今年 3 月末に、基調となる市況が好転することを想定して今後5年間に投資決定に達す る可能性の高い計画中の案件を特定する試みを行ったところ、計画中の 242 案件のうち、 2020 年末までに 107 案件が投資決定に至るという結論に達した。

我々の分析に基づけば、計画段階にある短期的、中期的プロジェクトにより 2016〜20 年の 5 年間に 82 基の浮体式生産システムの発注があると予測される。その内訳は FPSO が 46 基、石油/ガス FSU が 11 基、FLNG が 4 基、FSRU が 21 基である。また約 25 基の FSO の発注も予測される。

予測にあたって、原油価格が 2016 年を通じて 40〜50 ドルで推移することを前提とした。 我々は 2017/18 年には 50 ドルに回復し、2019/20 年には 60 ドルから 70 ドルに達すると 見ている。また 2017 年いっぱいペトロブラスの問題が継続し、同社が新たなプロジェ クトの資金を調達する能力が制限されると考える。しかし 2018 年以降、ペトロブラス は市場に完全復帰する、ないしは現在ペトロブラスが管理しているオフショアプレソル ト鉱区の一部の操業権が国際プレーヤーに委託されることが考えうる。

さらに、少数の契約を確保するための競争が激化し、現地調達率要件が緩和され、資源 保有者とオペレーターの間でオペレーターに有利な歳入シェア契約が結ばれることによ り大水深サプライチェーンで大幅(20〜30%)なコスト削減があると想定している。そ の結果、新たな大水深プロジェクトで採算の取れる原油価格レベルが低くなるだろう。

次の表に、今後 18 か月間に浮体式生産システムまたは貯蔵システムの発注につながる 可能性のある 19 のプロジェクトをあげた。これらの短期的プロジェクトおよび今後 18 ヶ月から 60 ヶ月の間に EPC 契約発注に到達する可能性のある計画中の 88 案件の詳細は WER 浮体式生産報告の 2016 年 3 月号で詳しく取り上げている。同レポートでは今後5 年間(今後 18 か月、18〜36 か月、3〜5 年後)の EPC 契約の発注タイミング予測も行っ た。

ターミナルとして使用されていない再ガス化ユニットは含まれない。

ターミナルとして使用されていない再ガス化ユニットは含まれない。

ブレントスポット価格

ブレントスポット価格

今後 18 ヶ月間に発注が予測される浮体式生産システム

今後 18 ヶ月間に発注が予測される浮体式生産システム